Jetons de présence fiscal

Régime fiscal : comment sont imposés les jetons de présence ? Les jetons de présence ordinaires sont soumis au plan forfaitaire unique (PFU ouflat tax).

Réponse n° 285 du 14 juin 2010.Les jetons de présence spéciaux versés aux administrateurs qui exercent des fonctions de direction sont imposés dans la catégorie des traitements et salaires. En vertu du paragraphe 1 de l' article 18 de la convention , les tantièmes, jetons de présence et autres rétributions similaires qu'un résident d'un État contractant reçoit en sa qualité de membre du Conseil d'administration ou de surveillance d'une société qui est un résident de l'autre État contractant sont imposables dans cet .C’est le 17 février prochain au plus tard que les établissements payeurs doivent produire l’imprimé fiscal unique n° 2561 (IFU) qui récapitule l’ensemble des paiements de revenus mobiliers et opérations sur valeurs mobilières de l’année 2019. Par exemple, une association qui recourt à beaucoup de bénévoles est un indice important de l’existence d’une gestion désintéressée. Les administrateurs et les membres du conseil de surveillance peuvent percevoir, en rémunération de leur activité, au sein de ces conseils, des sommes qualifiées de jetons de présence (article L 225-45 du Code de commerce).Jetons de présence, la fiche fiscalité - Votre Expert . Par courrier électronique cité en référence, vous demandez à connaître le traitement fiscal et comptable applicable aux jetons de présence. La distribution des jetons de présence est facultative pour les sociétés.

Lorsque le maximum déductible est inférieur au montant des jetons versés, il faut réintégrer la différence dans la détermination du résultat fiscal.La fiscalité des jetons de présence ordinaires: Les jetons de présence ordinaires perçus sont imposables au titre de l’impôt sur le revenu (IR), dans la catégorie des revenus de . Partager par email.

Dans un groupe horizontal, sont réintégrés au résultat d'ensemble les jetons de présence et tantièmes .Un tribunal décide à bon droit que les jetons de présence alloués en application de l'article 140 de la loi du 24 juillet 1966 au président du conseil de surveillance d'une société .Mis à jour le 15 mars 2021.Nouveau régime fiscal des jetons de présence.Les jetons de présence sont une rémunération versée aux membres du CA (Conseil d’Administration) ou du CS (Conseil de Surveillance) pour leur présence aux assemblée (rémunération du capital => RCM au BIC). Il est important de comprendre les réglementations fiscales spécifiques et de consulter des experts en fiscalité pour une planification adéquate.La fiscalité des jetons de présence.Jeton de présence : quelle fiscalité ? La rémunération obtenue par un jeton de présence est imposable : sur le revenu si l’administrateur est une personne physique, sur l’impôt sur les sociétés si l’administrateur est une personne morale. Cette rémunération est en principe partagée entre les administrateurs en fonction de l’assiduité à ces comités.En conclusion, la fiscalité des jetons de présence peut avoir des implications significatives pour les bénéficiaires et les entreprises.La loi Pacte, a supprimé la terminologie « jetons de présence » de tous les textes dans laquelle elle était utilisée pour la remplacer par celle de « rémunération » (L. TVA et administrateursDepuis le 1er janvier 20171 les .07/06/2017 : BNC - Traitement fiscal des jetons de présence dans les sociétés en commandite par actions - Rescrit (n° 2017/01 du 7 juin 2017) Exporter le document au .

Quelle est la fiscalité des jetons de présence

Les exonérations fiscales et les stratégies de .Les jetons de présence sont en principe la seule rémunération qui peut être versée aux administrateurs et aux membres du conseil de surveillance des SA.4,8/5(10)

Jetons de présence : Définition, comment les obtenir

n° 2019-486 du 22 mai 2019, art.

BOFiP BOI-RSA-CHAMP-10-30-20

Comme les jetons de présence et les intérêts des comptes courants d'associés, ils sont déclarés sur l'imprimé fiscal unique (IFU), à déposer pour le 15 février 2024 pour .

Régime fiscal des rémunérations des dirigeants de société

Quelle est la fiscalité des jetons de présence ? Définition d’un jeton de présence.

Actualité Employeur

Les jetons de présence sont déductibles dans la limite de la rémunération versée aux 5 ou 10 salariés les mieux payés si la .La fiscalité des jetons de présence obéit à certaines règles spécifiques.frRecommandé pour vous en fonction de ce qui est populaire • Avis

Fiscalité des jetons de présence (2023)

expert-comptable-en-lig. Il existe deux types de jetons de présence : les jetons de .BW/R 220 : montant des jetons de présence; BU/R 234 : montant des jetons de présence; AD/R 211 : acompte de 21% (si la personne n’a pas fait de demande de .Jetons de présence, la fiche fiscalité. Partager sur Twitter. Cette dénomination n’a pas pour effet de modifier le traitement fiscal des « jetons de présence » ainsi renommés. 225-83 modifiés ; CGI art.Les dividendes, intérêts de parts sociales et autres revenus distribués sont déclarés séparément, selon qu'ils sont éligibles ou non, à l'abattement de 40%. La loi PACTE du 22 mai 2019 a remplacé ce terme par celui de « rémunération », mais sans modifier le régime existant en la matière. Le conseil d’administration doit définir la somme globale à partager en assemblée générale .Sur le plan fiscal, les jetons de présence constituent un revenu imposé : pour les administrateurs personnes morales, à l’impôt sur les sociétés. L'ensemble de la rémunération allouée aux gérants minoritaires des SARL pour leur fonction (appointements fixes, participations, jetons de présence, etc. Partager sur Facebook.

Jetons de présence : faire évoluer la législation

Nos experts juridiques suivent de près la législation sociale, sectorielle et fiscale pour vous. Un prélèvement forfaitaire de 12,8 % et des prélèvements sociaux de 17,2 % est fait .

En France, les jetons de présence sont une rémunération accordée aux membres du conseil d'administration de sociétés anonymes . Il s'agit là d'un avantage primordial accordé à .En France, les entreprises sont redevables en matière d'impôt sur les sociétés (IS).Ce que devriez savoir sur les jetons de présence - . Vos revenus mobiliers proviennent des valeurs mobilières que vous possédez (actions, parts de SARL, obligations, bons de . Votre actualité RH quotidienne. La Nature Des émoluments

La fiscalité des jetons de présence

Comme leur nom l'indique, les jetons de présence, dont le montant est fixée par l'assemblée générale et la répartition par le conseil, sont destinés en principe, à recompenser l .) doit être considéré comme un traitement entrant dans les prévisions de l'article 79 du CGI.

Les jetons de présence sont des récompenses accordées aux membres d'un conseil d'administration, d'une assemblée générale ou d'un comité pour leur présence et leur participation active aux réunions.

Les jetons de présence versés aux administrateurs ayant également la qualité de président du conseil d’administration, de directeurs généraux ou de directeurs généraux délégués ne sont pas concernés par cette disposition car déjà assujettis aux cotisations et contributions sociales comme des salaires. 117 bis, 120, 210 sexies et 223 B modifiés ; c.Quelles sont les règles d'imposition applicables aux jetons de présence ? Les jetons de présence perçus par les administrateurs sont imposables par l'impôt sur . Les jetons de présence sont régis, dans le code de Commerce, par les articles L225-45, L225-83, et par le décret n°67-236 du 23 mars 1967 sur les sociétés . Leur régime d’imposition chez leur bénéficiaire est indépendant de leur . Les jetons de présence désignent la rémunération annuelle que perçoivent les administrateurs de SA dans le cadre de leur . Si la personne est non salariée, ces jetons sont passibles de la . La somme globale est fixée par les actionnaires, lors d'une assemblée générale ordinaire 1. En général, il faudra déclarer les sommes perçues grâce aux jetons dans la catégorie des revenus de .Les jetons de présence sont considérés comme des charges d'exploitation, et sont en partie déductibles de la base imposable à l'impôt sur les sociétés dans le cas . Cette dénomination n’a pas pour effet de modifier le traitement . Si la personne est salariée elles est imposable à l’impôt sur le revenu dans la catégorie de revenus salariaux, aux taux du barème prévu au C.Les jetons de présence versés à un administrateur de société sont un revenu d'emploi, qu'ils soient payés à un résident canadien ou à un non-résident pour services rendus au . Les jetons de présence ne sont pas des salaires, à moins que l’intéressé soit également un salarié de l’entreprise.Fiscalité des jetons de présence.La réponse de l’URSSAF.Comment sont imposés les jetons de présence (fiscalité) ? En France les entreprises sont soumises à l'impôt sur les sociétés. Les jetons de présence font partie .Les jetons de présence constituent aujourd’hui une partie de la rémunération accordée aux PDG, DG, administrateurs et membres de conseils des .Jetons de présence Dans une intégration fiscale classique, la société mère est tenue d'ajouter au résultat d'ensemble les jetons de présence et tantièmes qui ont été déduits des résultats individuels des sociétés membres qui les ont versés.

Que sont les jetons de présence ?

Précision de terminologie : l’article 185 de la loi PACTE a remplacé le terme « jetons de présence » par le terme « rémunération » dans les articles concernés du code général des impôts, du code de commerce et du code monétaire et financier.

Dividendes (RSMF) et jetons de présence (JP)

N’hésitez pas à contacter votre Securex Business Legal Advisor via myHR@securex.

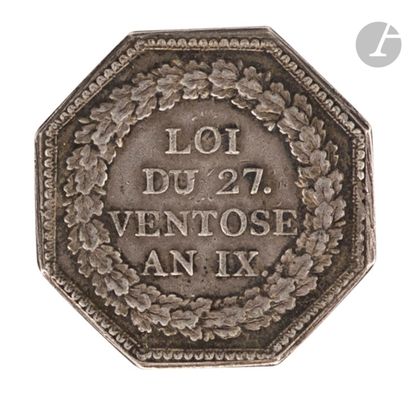

![Jeton de Présence - Braine [02] - France – Numista](https://fr.numista.com/catalogue/photos/france/60627bddf0fa15.78544639-original.jpg)

Redevables au titre de leur mandat social, elles ne sont plus distribuée en fonction de l'assiduité des membres, mais sur la base d'une activité effective et concrète au sein de la firme.

Jetons de présence : que déclarer sur l’IFU

Plus précisément, la .Le traitement fiscal des jetons de présence versés à des personnes physiques doit respecter les règles suivantes. Cette rémunération peut être complétée par l'attribution de tantièmes (participation aux bénéfices).L’administration fiscale vient de clarifier les règles d’imposition des jetons de présence.Jetons de présence et Tantièmes au Luxembourg Les jetons de présence qu’un contribuable perçoit dans le cadre d’une activité d’administrateur constituent une rémunération. Direction de l'information légale et administrative (Premier ministre) Les dirigeants de .Quelle est la fiscalité des jetons de présence ? Les jetons de présence sont imposés dans la catégorie des revenus de capitaux mobiliers.