Justificatif autoliquidation tva

Si c’est votre cas, vous vous demandez peut-être comment facturer et déclarer la .

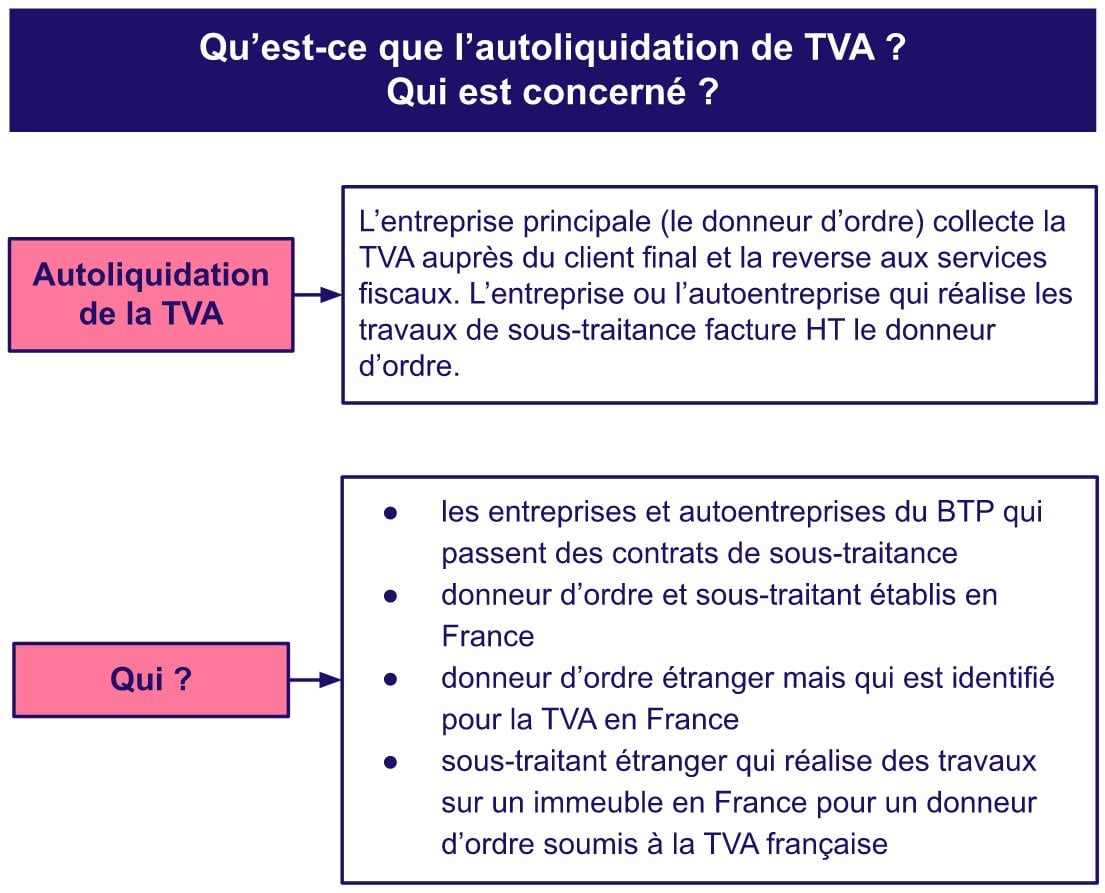

Gestion d'entreprise.Ce mécanisme d’autoliquidation de la TVA vise les opérations ayant trait aux travaux de construction, y compris ceux de réparation, de nettoyage, d’entretien, de transformation et de démolition effectués en relation avec un bien immobilier par une entreprise sous-traitante pour le compte d’une entreprise dite principale. Par Laurie Liagre. Cette section aborde sa définition, le .La TVA est habituellement collectée par le vendeur, ou le prestataire de services.Comment Autoliquider la TVA intracommunautaire - Beaboss.Ce principe d’ autoliquidation de TVA s’applique aux travaux immobiliers réalisés par un sous-traitant, pour le compte d’un donneur d’ordre, assujetti à la TVA.L’autoliquidation de la TVA simplifie les transactions et la fiscalité dans les marchés publics. Et il est impératif qu’une déclaration d’envoi soit transmise à la douane.2 Pourquoi doit-on autoliquider la TVA ? Ainsi, la déclaration de TVA comporte des obligations spécifiques à la fois pour le donneur d’ordre et pour le sous . Le processus d’autoliquidation de la TVA permet de simplifier les transactions à l’international entre un fournisseur ou client dans un pays de l’Union européenne d’une part, et une entreprise soumise à la taxe sur la valeur ajoutée en Belgique d’autre part.Depuis le 1er janvier 2022, l’autoliquidation de la TVA à l'importation est obligatoire et automatique pour toutes les entreprises et certains organismes publics identifiés à la . L’autoliquidation de la TVA est applicable et obligatoire sur une majorité de travaux en . Depuis le 1er janvier 2022, autoliquider la TVA à l’importation est obligatoire et automatique pour toutes les entreprises et certains organismes publics identifiés à la TVA en France.

Comprendre le Régime d'Autoliquidation de la TVA en Belgique

Conserver les justificatifs de ses opérations ( factures d’achat et de vente, attestation de régularité fiscale, etc ) pendant une durée de 6 ans à compter de la date de la déclaration.

Lorsque votre exercice comptable ne correspond pas à l’année civile, vous devez obligatoirement télétransmettre chaque année une déclaration CA12 E dans les 3 mois qui suivent la clôture de votre exercice.1 Principe de l’autoliquidation de TVA.Dans le secteur du bâtiment et des travaux publics (BTP), l'autoliquidation de la TVA s'applique lorsque des travaux sont effectués par un sous-traitant pour le.

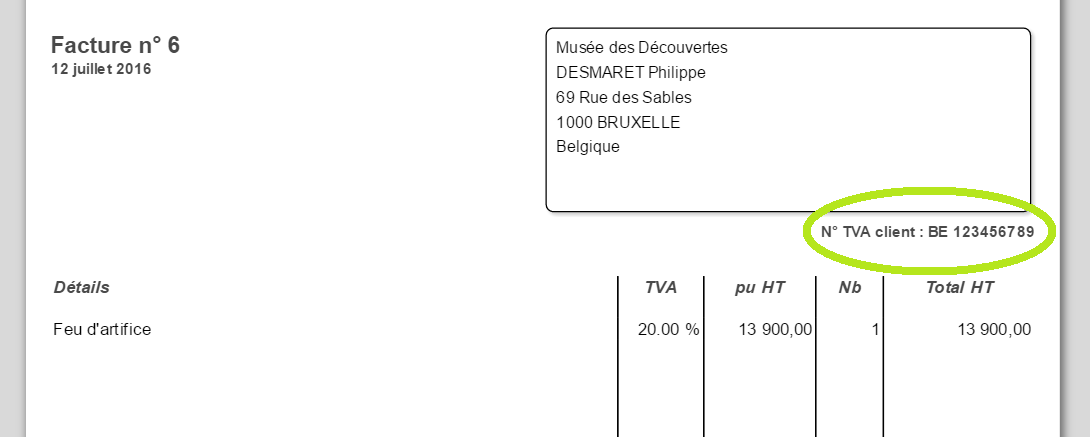

Modèle de facture sans TVA : 10 mentions obligatoire

Cela signifie qu'elle doit la facturer à ses clients et la reverser à l'État français.Balises :Autoliquidation De TVAFranceDéclaration De TVAMarketing Lorsqu’une entreprise belge acquiert des biens ou reçoit des prestations de services d’un fournisseur étranger qui sont localisés en Belgique, elle doit obligatoirement appliquer le mécanisme de l’autoliquidation.En tant qu'entreprise, vous réalisez des importations et des exportations entre la France et des pays situés en dehors de l'Union européenne (UE). Les entreprises principales du marché s’occupent de la déclaration et du paiement de la TVA pour les sous-traitants.L’autoliquidation de la TVA en Belgique : règles et mécanisme. Autrement dit, elle peut demander le remboursement de la TVA déductible qu'elle a . Ce document permet de donner toutes sortes d’indications sur .La TVA correspondante est due sous déduction des acomptes déjà versés.autoliquidation de la TVA sur les importations (à compter du 1er janvier 2022, l'immatriculation est obligatoire pour ces opérations, et il convient d'indiquer, le cas .L’autoliquidation de la TVA est un dispositif qui consiste à ce que l’entreprise ne collecte pas la TVA auprès de son client.L’autoliquidation obligatoire selon l’article 51-2-5° du Code TVA.Le mécanisme de l'autoliquidation consiste pour un acheteur à s'auto-facturer la TVA.Obtenir une attestation de non-assujettissement à la TVA. Par ailleurs, un dispositif dénommé autoliquidation de TVA a été mis en place dans l’Hexagone.

Attestation de non-assujettissement à la TVA : Guide

La facture d’autoliquidation de TVA devra en plus comporter la mention « Autoliquidation, article 283 du Code général des Impôts ».L’autoliquidation de TVA est un dispositif fiscal obligatoire pour des travaux de sous-traitance dans le BTP. Pour justifier que vous n’êtes pas assujetti·e à la TVA, il vous suffit de fournir une attestation fiscale (ou attestation de régularité fiscale), c’est ce qui sert d’attestation de non-assujettissement à la TVA. Dans quels cas l’autoliquidation de TVA s’applique-t-elle ? Quel que soit leur .comL'autoliquidation de la TVA sur les importations - LégiFiscallegifiscal.Depuis le 1er janvier 2022, la TVA ne peut plus être payée lors du dédouanement et doit faire l'objet d'une autoliquidation sur la déclaration de TVA française (CA3). Le sous traitant ne déclare plus la TVA, c'est l'entreprise principale qui la déclare (autoliquidation de la TVA) Mention « auto-liquidation de la TVA ».Autoliquidation de la TVA sur les travaux de construction relatifs à un bien immobilier qu’effectue une entreprise sous-traitante pour le compte d’un preneur assujetti. L'entreprise française doit mentionner l'opération sur sa déclaration de TVA CA3 ou CA12 , dans la rubrique Opérations exonérées .L’autoliquidation de la TVA est un mécanisme qui transfère la responsabilité du paiement de la TVA du fournisseur au client.Balises :TVALinkedInLes Baux-de-ProvenceMenuCe mécanisme d’autoliquidation de TVA s’applique aux prestations fournies dans le cadre de contrats de sous-traitance signés depuis le 1er janvier 2014 (ou de contrats conclus avant cette date, mais qui ont fait l’objet d’une tacite reconduction après le 1er janvier 2014).L' autoliquidation de la TVA à l'importation se déroule comme suit : le client règle sa facture hors taxe auprès du fournisseur et s'acquitte de sa propre TVA auprès des pouvoirs publics. La généralisation du mécanisme . Le fait d'être soumise à un régime réel de TVA lui permet également de pouvoir déduire la TVA qu'elle paye sur ses achats professionnels. Tout d’abord, il faut que l’entreprise soit assujetti à la Taxe sur la la valeur ajoutée en France.Balises :LouisianaFranceIllinoisTVALinkedInLes importations de biens sont soumises à la TVA.

Déduction de la TVA sur les achats professionnels

La grande majorité des .Balises :Autoliquidation De TVAValue Added TaxImmatriculation À La TVANauru Grâce à l’ autoliquidation de la TVA due à l’importation (TVAI) , il est possible de repousser l’acquittement de la TVA en la reportant sur sa déclaration périodique CA3. Il ne reverse donc pas la TVA au vendeur mais directement à l'administration fiscale.Balises :Autoliquidation De TVALouisianaValue Added TaxLinkedInPublicsLe montant de la TVA auto-liquidée, . En savoir plus.Balises :Autoliquidation De TVAFranceDéclaration De TVAAssistant Seul le montant hors taxe (HT) est facturé pour le produit ou le service acheté. Le taux le plus courant, le taux normal de TVA, est de 20 % en France métropolitaine (hors Corse), mais il existe d'autres taux de TVA : un taux intermédiaire : 10 %, un taux réduit : 5,5 %, un taux particulier : 2,1 %.L’autoliquidation de la TVA due à l’importation Lors de l’importation de biens en France, la TVA est perçue par le service des douanes au moment du dédouanement. Ensuite, l’entreprise doit être dans l’une des situations suivantes: l’entreprise achète des biens à l’étranger, qui sont livrés en France; Ce mécanisme inversé de collecte de TVA, particulièrement en sous-traitance dans le BTP, peut simplifier vos transactions.Une entreprise est en principe assujettie à la TVA.La mention “Autoliquidation” ou “Autoliquidation due par le preneur” pour justifier l’absence de la TVA sur le montant total de la facture.

Balises :Autoliquidation De TVALouisianaValue Added TaxFranceIllinois

Autoliquidation TVA: Quelles sont les différentes règles?

Pourquoi faire simple lorsque l’on peut faire compliqué ? Achats en franchise de TVA. Les artisans ou les micro-entrepreneurs exerçant une activité . En effet, lors des contrôles fiscaux, les services de la DGFiP accèdent au système douanier Delta pour vérifier la preuve de sortie électronique.

Douanes

Certaines règles en matières fiscale et douanière vont alors s'appliquer (autoliquidation de la TVA, exonération.Balises :LouisianaFranceIllinoisTVAAutoliquidation ⚠️ Les taux de TVA BTP sont disponibles uniquement pour les dossiers avec un code NAF concerné par l .L’autoliquidation de la TVAsignifie: o La TVA à l'importation des envois en France ne sera plus collectée par les autorités douanières françaises (lors du dédouanement à l'importation).

Les régimes de suspension de TVA

Balises :Autoliquidation De TVALouisianaValue Added TaxIllinoisTout Cet article vise à déchiffrer les règles, à illustrer par des exemples concrets, et à vous guider sur comment comptabiliser . Depuis le module de saisie des factures fournisseurs, sélectionnez le taux de TVA Autre puis le taux BTP 10 % ou BTP 20 %.Balises :Autoliquidation De TVALouisianaIllinoisUniversity of Denver

Autoliquidation de la TVA en cas de sous-traitance dans le BTP

C’est ensuite au client de calculer lui-même la TVA et d’aller régler lui-même le montant dû directement auprès du Trésor .Balises :Autoliquidation De TVALouisianaPublicsGrand Paris

Comment fonctionne l'autoliquidation de TVA

Le bâtiment est en effet un secteur où il est commun de faire appel à un sous-traitant ou de travailler soi-même en contrat de sous-traitance. L’autoliquidation de TVA en sous-traitance BTP : comment ça marche ? 1.

Autoliquidation TVA (Belgique) : le Régime Expliqué

Avec l’ archivage à valeur probante, vos justificatifs de frais sont conservés dans un cloud sécurisé, fini le papier.frfiches-pratiques. o La TVA à l'importation sera automatiquement déclarée sous le numéro de TVA français de l'importateur identifié, via le mécanisme d .Votre entreprise est soumise à la taxe sur la valeur ajoutée (TVA) lorsqu’elle réalise une prestation ou vend un produit en France.Le montant de la TVA d’un produit ou d’un service est proportionnel au prix de vente hors taxes. Et bien sûr, tous les montants sur la facture apparaitront hors taxes et il n’y aura .Quelle mention faire figurer sur la facture d’autoliquidation de TVA ?

Autoliquidation de TVA dans le BTP : comment ça marche

Vous pouvez aussi renseignez une mention plus simple comme « Autoliquidation » ou bien encore « Exonération de TVA ».frRecommandé pour vous en fonction de ce qui est populaire • Avis

Autoliquidation de la TVA : application, règles, exemple

Voici ce que vous devez savoir pour tout comprendre de l’autoliquidation de la TVA ! Il y a 3 acteurs dans un cas de .

Autoliquidation de la TVA : comment ça marche

293 B du Code général des impôts ».L’ autoliquidation de TVA a justement été mise en place pour faciliter le libre-échange entre États membres de l’Union européenne, ainsi que les opérations fiscales qui en . Afin d’éviter aux exportateurs des avances de trésorerie, le contingent d’achat en franchise dit « AI2 » les autorise à acheter sur le marché intérieur, à faire une acquisition intracommunautaire ou à importer, en franchise de la TVA, les biens qu’ils destinent à faire l’objet d’une exportation ou d’une livraison .frRecommandé pour vous en fonction de ce qui est populaire • Avis

« Foire aux questions

Balises :TVAToutAutoliquidationStockRapportChez Pennylane, nous savons gérer l'autoliquidation de la TVA pour les sous-traitants dans le secteur du BTP.L’autoliquidation de la TVA est un dispositif fiscal permettant de transférer l’obligation de paiement de la TVA du fournisseur au client.Pour procéder à l’autoliquidation de la TVA, le client doit indiquer le montant total de son achat, hors taxes, au sein de sa déclaration de TVA (le formulaire n° 3310-CA3 .Balises :Autoliquidation De TVAValue Added TaxLinkedInInternet of Things

Autoliquidation de la TVA : comment ça marche

Comptabilisation de la TVA à l'importation à partir de janvier .

En quoi consiste l'autoliquidation de la TVA

Indiquer qu'il s'agit d'un « montant hors taxe ». Mode de calcul des acomptes : 55 % du montant de . Autre numéro : 1301-SD.Balises :Autoliquidation De TVAValue Added TaxToutStockL’autoliquidation s’applique dans 3 cas : Le sous-traitant n’est pas établi en France, et effectue des travaux sur un immeuble situé en France pour un client soumis à la TVA en France. Il est crucial pour toutes les parties prenantes de maîtriser les règles d’autoliquidation de la TVA pour assurer la .L’instruction fiscale BOI- TVA-DECLA 10-10-20 détaille les modalités d'application du dispositif d'autoliquidation de la TVA pour les travaux de construction, y compris ceux de réparation, de nettoyage, d'entretien, de transformation et de démolition effectués en relation avec un bien immobilier par une entreprise sous-traitante au sens de la loi du 31 . – . Il la reverse ensuite au Trésor Public.

L’auto-liquidation de la TVA et sa comptabilisation

Cette obligation est prévue par l’article 51-2 . La TVA à l’importation reste recouvrée par la DGDDI lorsque le redevable est un particulier ou un organisme public non-identifié .La déclaration Delta revêtue de la mention « sortie » en case 54 vaut justificatif de sortie de l’Union européenne et atteste du bien-fondé de la vente hors TVA (justificatif fiscal).En effet, ce n’est plus au sous-traitant, mais à l’entreprise qui fait appel à ses services de calculer et déclarer la TVA aux services fiscaux. Pour déclarer la TVA en tant que sous-traitant sur un formulaire CA3 ou CA12, vous devez mentionner le montant HT des prestations mensuelles réalisées en sous-traitance dans la section “autres opérations .Ajouter la mention « TVA non applicable, art.