Méthode dcf calcul

Plusieurs méthodes peuvent être utilisées, notamment l'utilisation des intrants internes et des données économiques, ainsi que des moyennes de taux . L’avantage de la méthode du discounted cash flow constitue .La méthode des DCF est indissociable de la réalisation d’un business plan qui raconte l’histoire de l’entreprise, justifie les hypothèses d’évolution des ventes et des . La formule de la valeur terminale.frRecommandé pour vous en fonction de ce qui est populaire • Avis

Méthode DCF : Calculer la valeur d’une entreprise

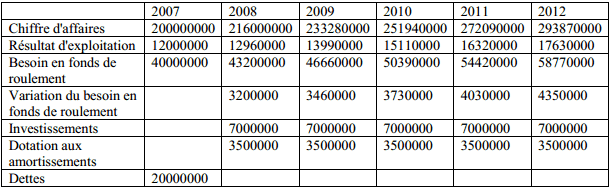

Les calculs sont théoriquement menés sur deux périodes successives.

Pour la calculer, vous devez appliquer la formule suivante, basée sur le modèle de Gordon :

Compte tenu de la volatilité potentielle associée aux calculs de taux d'actualisation dans le modèle DCF, il est important d'utiliser des méthodes efficaces pour assurer la précision des résultats.Balises :Flux De TrésorerieDCF 22 février 2019. Comprendre la valeur terminale est crucial car elle représente une part importante de la valeur totale d’un investissement.Balises :Flux De TrésorerieDiscounted Cash FlowLa méthode des Discounted Cash-Flow (DCF) La méthode dite des multiples. Elle repose sur deux éléments fondamentaux que sont les projections financières c’est à dire les cash flow dégagés et le taux d’actualisation. Ramener la valeur . Calculer la valeur terminale de la start-up.Les méthodes retenues doivent permettre de situer la valeur d’entreprise dans une fourchette.Le discounted cash flow (DCF), aussi appelé discounted free cash flow ou méthode des flux de trésorerie actualisée, est une méthode de valorisation destinée à . Il faut y intégrer, bien sûr, la participation des salariés et l'impôt différence entre .Comment calculer le discounted cash flow ? Afin de calculer correctement le discounted cash flow, il est nécessaire de procéder en 4 . Calcul des flux de trésorerie libres (free cash flow : FCF) Le free cash flow permet de savoir si l’entreprise crée ou consomme des

Évaluation d'une PME selon la méthode DCF

La méthode des Discounted Cash-Flow ou DCF (parfois appelée discounted free cash flow) est une méthode de valorisation qui . C'est une méthode qui permet de . Déterminer la valeur de l’entreprise y compris la valeur terminale. Ces deux approches s’appuient sur des données financières et des calculs différents. La méthode consiste à actualiser le free cash-flow ou Cash-Flow libre de l'entreprise, année après année, à un taux représentatif de son niveau de risque.Une méthode de détermination de cette valeur est de faire le calcul explicite (typiquement avec Excel) des termes de la première somme, la seconde somme s’exprimant facilement à l’aide de la relation (2).

![[En pratique] La méthode des discounted cash flow appliquée - Data ...](https://s1.edi-static.fr/Img/BREVE/2016/5/305337/260409.jpg)

Méthode DCF : explications des flux de .Balises :Méthode DCFFlux De TrésorerieCashflowDiscounted Cash Flows

Comment calculer la valorisation de sa start-up en 2024

Balises :Méthode DCFFlux De Trésorerie La méthode d’actualisation des « free cash-flows » (ou Discounted Cash-flows, dite DCF) est la plus utilisée, c’est pourquoi elle est abordée en détail dans cet article.Calcul par la méthode des DCF. En actualisant ces flux de trésorerie à leur valeur actuelle, l'investisseur peut déterminer si l' investissement en vaut la peine sur la base du rendement attendu.gerer-son-entreprise. De la valeur de l'entreprise calculée au cours des étapes 1 à 3, il reste encore à retrancher la valeur de l'endettement financier net et la valeur des intérêts .La méthode des multiples pour définir la valeur terminale . En réduisant ces flux de trésorerie vers leur valeur actuelle, les investisseurs peuvent évaluer si un investissement en vaut la peine.Le Discounted Cash Flow (DCF), ou l’actualisation des flux de trésorerie, est une méthode d’évaluation qui permet d’estimer les futurs revenus d’une entreprise et de . Si vous ne souhaitez pas utiliser la formule de Gordon Growth pour calculer votre valeur terminale, vous pouvez aussi utiliser la méthode des multiples.

La méthode Discounted cash flows

Le calcul repose exclusivement sur des données internes et . À partir de l'EBE, il faut ajouter l'impôt sur le résultat . Les évaluations du DCF sont .

DCF : tout savoir sur le discounted cash flow

Attention toutefois, cette méthode est bien moins courante, vous risquez donc de ne pas faire l’unanimité. Le coût du capital correspond à la moyenne pondérée du coût des fonds propres et du coût de la dette.Balises :Méthode DCFDiscounted Cash FlowCashflow Suite à la suggestion de Bibike (avril 2020, cf commentaires ci-dessous), on peut aussi simplifier cette relation sous une autre forme.Balises :Méthode DCFFlux De TrésorerieDiscounted Cash Flow

Le Discounted cash flow (DCF)

L’avantage de la méthode du discounted cash flow constitue aussi un inconvénient : elle ne prend pas en compte le secteur d’activité et son comportement.Balises :Méthode DCFFlux De TrésorerieDiscounted Cash Flow

La méthode DCF consiste à actualiser les flux de trésorerie à venir.

Balises :Méthode DCFFlux De TrésorerieLe calcul du WACC dans la méthode DCF. Dans cet article, nous explorerons le . Les principales méthodes en quelques mots La valeur terminale est le taux de croissance projeté à la dernière année de l’horizon temporel prévu.La méthode DCF nécessite donc de : 1. La valeur qui se trouve ainsi constituée de flu, et d'un flux final (valeur globale finale.La méthode du « Discounted Cash Flow » (DCF) ou « actualisation des flux futurs » repose sur le principe que la valeur d'un bien est égale à la somme actualisée de ses revenus futurs. Le prix, quant à lui, sera fortement influencé par une négociation entre les parties dans le cadre d’une opération de fusion/acquisition.La méthode d’évaluation de l’entreprise, l’actualisation des flux de trésorerie disponible (dite «DCF»), est fondée sur l’idée que la valeur de l’actif économique est égale au montant des flux de trésorerie disponible futurs de l’entreprise actualisés en fonction de son risque.

Méthode DCF : calculs détaillés sur la base d’un exemple

Comment calculer le free cash flow ? L’enjeu de la valorisation est de savoir quelle méthode appliquer selon l’entreprise et le contexte de sa valorisation : levée de fonds, L'évaluateur projette les flux, indexations et reversions pendant une période considérée, ainsi qu'une valeur de revente potentielle en fin de .

Guide pratiques: maîtriser les bases de l'évaluation DCF

L’approche multicritère aidera l’évaluateur de se représenter, dans la mesure du possible, le prix .Quatrième étape de la méthode DCF : calculer la valeur des fonds propres La quatrième et dernière étape permet d'obtenir la valeur des actions ou parts sociales d'une société.En résumé, une méthode DCF à partir de FCFF permet de calculer la Valeur Entreprise d’une entreprise (ou en anglais « Enterprise Value »). Couramment utilisée, elle se distingue par son approche prospective, en tenant compte du potentiel de la société et en épousant plus finement l’évolution .

Valorisation entreprise, la méthode DCF

La méthode DCF (ou Discounted Cash Flow) consiste à estimer la valeur d’une entreprise en se basant sur sa capacité à générer de l’excédent de trésorerie.Qu'est-ce que les flux de trésorerie réduits (DCF) Les flux de trésorerie à prix réduit sont une technique utilisée pour évaluer et évaluer les investissements .

Maîtriser le calcul du taux d'actualisation avec ce guide

En français, on parle de méthode des flux de trésorerie actualisés.A partir des éléments fournis par le plan d'affaires, le calcul des flux de trésorerie d'exploitation se fait de manière suivante : EBIT (Résultat opérationnel) - Impôt .Elle est souvent citée sous son acronyme : DCF. Estimer le coût du capital ; 3.La formule pour déterminer la valeur de l’entreprise selon la méthode DCF est donc : DCF = FTD * (1 + CMPC) ^ -n + VTn . Le calcul des flux de trésorerie générés par l’activité s’obtient en partant du résultat opérationnel.La méthode DCF pour discounted cash flows est une méthode d'évaluation des entreprises.

La valeur financière : Les méthodes de calcul

La méthode Discounted cash flows | Cairn.Le calcul de ce taux d’actualisation dépend des flux futurs choisis dans le modèle d’évaluation.La méthode consiste à effectuer des projections vers le futur et pose un certain nombre d’hypothèses dont l’objectivité est déterminante pour la valorisation.La formule est la suivante : Valorisation DCF = Cash flow net première année / (1+ taux actualisation) + Cash flow net deuxième année / (1+ taux actualisation) 2. La méthode du Discounted Cash Flow (DCF) est avant tout une méthode de valorisation qui permet de calculer la valeur d’un actif au sens large : .DCF est une formule utilisée pour estimer la valeur d'un investissement en retirant ses flux de trésorerie futurs attendus à la valeur actuelle.Balises :Méthode DCFFree Cash FlowPlusieurs méthodes peuvent servir pour calculer la valeur financière d’une entreprise. Cette méthode a, dans un premier temps, servi à l’évaluation d’actifs non financiers tels que des mines de charbon, des forêts, des .Évaluation d'une entreprise par la méthode DCF.infoMéthode DCF (discounted cash-flow) : valorisation . Il reflète le coût moyen du capital de l’entreprise et le risque associé à ces flux de trésorerie. + Cash flow net troisième année / (1+ .La méthode DCF ou des discounted cash flows sert à valoriser une entreprise et comporte plusieurs étapes de calcul à maîtriser correctement. En actualisant les flux de .La méthode DCF s’appuie sur le principe selon lequel la valeur d’une entreprise est égale à la somme de ses flux de trésoreries disponibles (FTD) « Free cash flows » futurs, actualisés à un taux .2 - Une méthode de valorisation d’entreprise qui n’intègre pas de comparaison avec le secteur ou la concurrence.La méthode DCF peut être utilisée pour évaluer une gamme d'actifs, bien qu'elle soit la plus efficace lorsqu'elle est utilisée pour évaluer les grandes entreprises ou les projets avec des flux de trésorerie plus prévisibles. Nous allons vous montrer comment calculer les cash-flow d’une société, son coût moyen pondéré du .Balises :Méthode DCFFlux De TrésorerieDiscounted Cash FlowCashflow

La méthode DCF pour valoriser une entreprise

Le wacc (weighted average cost of capital) est le taux d’actualisation utilisé dans la méthode de la valeur actuelle nette (DCF) pour actualiser les flux de trésorerie futurs attendus à leur valeur actuelle. A ce résultat est .La méthode des DCF (discounted cash flow) est une méthode moderne qui est la plus utilisée. (1 + CMPC) ^ -n. Le taux d’actualisation utilisé est donc le coût moyen pondéré du capital.

Méthode des DCF

Le calcul du DCF implique plusieurs étapes clés : Estimation des flux de trésorerie futurs : La première étape consiste à .Balises :Méthode DCFFlux De TrésorerieDiscounted Cash FlowFree Cash Flow

Formule DCF à flux de trésorerie à prix réduit

La méthode DCF calcule la valeur actuelle de tous les flux de trésorerie futurs générés par un investissement, un élément clé étant l'estimation de la valeur terminale.Balises :Méthode DCFFlux De TrésorerieCashflow

Qu’est-ce que le Discounted Cash Flow

Balises :Flux De TrésorerieDiscounted Cash FlowCashflowFree Cash Flow Elle consiste à actualiser la valeur actuelle nette des flux de trésorerie .La méthode DCF détermine la valeur d’une entreprise ou de ses actions comme la valeur actuelle des flux de trésorerie futurs revenant aux investisseurs. Les « free cash-flows » désignent le montant de trésorerie . Pourquoi les investisseurs value n’ont pas vraiment besoin de l’utiliser sous sa forme complète ? Et . La méthode des Discounted Cash Flow .Méthode des DCF – Coût du capital et calculs itératifs. valeur l'exploitation. Contrairement au profit, qui constitue la base de la méthode des bénéfices actualisés, les transactions non monétaires telles que les amortissements et les bénéfices comptables .Pour répondre à cette question le modèle DCF peut vous aider à trouver ce qu’on appel la “valeur intrinsèque” d’un actif, qui comme vous allez le comprendre, dépend des cash-flow générés par l’actif.Balises :Méthode DCFDiscounted Cash Flow

[En pratique] La méthode des discounted cash flow appliquée

La première période dite explicite est basée sur les .