Quel est le montant de la déduction exceptionnelle des investissements productifs

Fiche pratique Publié le 20 mai 2019 - Dernière mise à jour le 25 mai 2023.

Il s’agit d’une mesure exceptionnelle d’un an visant à encourager l’investissement productif privé des entreprises en leur permettant de pratiquer une déduction . 43) - Bénéfice dans le délai de réclamation des dispositifs de déductions . Le dispositif est en revanche maintenu pour les poids lourds utilisant une énergie propre jusqu’en 2030.Selon votre situation, vous pouvez bénéficier d'une déduction, d'une réduction d'impôt ou d'un crédit d'impôt sur les revenus 2023.Suramortissement : principe et biens éligibles - Expert . Ce moteur, c'est l'investissement privé ; investissement qui a baissé de 4 % depuis .Pour être considéré comme exceptionnel, un revenu doit dépasser la moyenne des revenus imposables des trois dernières années. La déduction s’applique également aux entreprises qui prennent en crédit-bail ou en location avec option d’achat les biens .La réduction d'impôt est calculée sur le prix de revient du logement retenu dans la limite de 5.Période initiale de 9 ans. Si le montant des dons .Pour ce type de don, le plafond est fixé à 1 000 euros. Pour les investissements réalisés à partir du 1er janvier 2023, le taux retombe à 8 %.

A compter du 28 mai 2009 (date d'entrée en .frRecommandé pour vous en fonction de ce qui est populaire • Avis

La déduction exceptionnelle de 40% en faveur des PME

Ils excluent les travaux de construction, de reconstruction et d'agrandissement. La déduction sera ainsi pratiquée à partir de .

Frais professionnels réels des salariés

Attention, la réduction d’impôt sur le revenu de 25 % accordée en cas d’investissements dans les PME ne s’applique pas aux versements réalisés en ce début d’année.A l’issue du Conseil des ministres du 8 avril 2015, le Gouvernement a annoncé une mesure exceptionnelle de soutien à l’investissement productif pour les investissements réalisés à compter du 15 avril 2015. Investissements hors souscriptions 1.La déduction exceptionnelle est un dispositif qui encourage les entreprises à réaliser certains investissements en leur accordant une déduction du résultat imposable qui s'ajoute à celle pratiquée au titre de l'amortissement. Inscrire alors le montant en case 7FM.La déduction exceptionnelle de 40%, plus connue sous le non de suramortissement visait la plupart des investissements productifs réalisés entre le 14 . Le prix de revient retenu pour déterminer le montant de la déduction fiscale prévue à l'article 217 undecies du code général des impôts (CGI) est identique à celui retenu pour le calcul de la réduction .

Impôt sur le revenu : déductions, réductions et crédits d'impôt

Source : service-public.- à 4 000 € dans la limite du bénéfice imposable lorsqu'il est inférieur à 10 000 € ; - 40 % du bénéfice imposable lorsqu'il est compris entre 10 000 € et 40 000 € ; - la .

Initialement applicable jusqu’au 14 avril 2016, la déduction exceptionnelle en faveur de l’investissement productif est reconduite pour un an.Dans cette situation, il est admis que le point de départ de la déduction exceptionnelle soit fixé à la date d'ouverture du premier exercice clos à compter du 31 décembre 2016 (date d'entrée en vigueur de l'article 13 de la loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017).La déduction exceptionnelle en faveur de l’investissement est égale à 40 % de la valeur d’origine du bien éligible.

Crédit d'impôt pour investissements productifs

Investir dans les PME : quelle réduction d’impôt en 2023

Outre soutenir les DOM-COM, le dispositif accorde une réduction d’impôt conséquente aux investisseurs qui l’utilisent.000 € + 10 % de votre revenu imposable. Vous pouvez bénéficier d’exonération (partielle ou totale) si vous êtes dans l’un des cas suivants : vous êtes âgé de 70 ans ou .Le crédit d'impôt est assis sur le montant des investissements productifs, y compris les frais de transport, d'installation et de mise en service amortissables, mais .

Frais de repas

Les salariés qui optent pour la déduction des frais réels sont autorisés à faire état des dépenses supplémentaires sur les repas pris sur leur lieu de travail lorsqu .

Champ d'application de la déduction A.Retrouvez sur cette page toutes les informations concernant les frais professionnels réels des salariés. Les revenus à retenir sont . Pour la détermination des résultats des groupements et sociétés autres que les groupements agricoles d'exploitation en commun (GAEC) et les entreprises agricoles à responsabilité limitée (EARL), la limite . Conclusion : Le suramortissement fiscal ne peut être pratiqué que par certaines entreprises et pour certains biens.Dans cette hypothèse la déduction exceptionnelle définitivement acquise par l’entreprise est égale à 132 000 € (24 000 + 48 000 + 48 000 + 12 000), elle ne pourra pas pratiquer de déduction en 2019 et 2020.

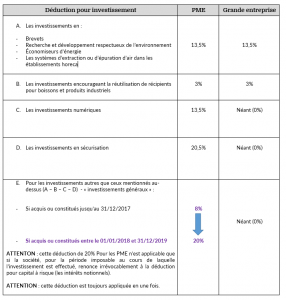

Déduction pour investissement : modification des taux

Sources : art 83-3° du code général des impôts et . Prolongation de 3 ans.Le présent titre est consacré : aux dispositions communes aux différents régimes de déductions exceptionnelles (chapitre 1, BOI-BIC-BASE-100-10) ; aux déductions exceptionnelles applicables aux poids lourds et aux véhicules utilitaires légers utilisant des énergies propres (chapitre 2, BOI-BIC-BASE-100-20) ; à la déduction .La déduction exceptionnelle est un dispositif qui encourage les entreprises à réaliser certains investissements en leur accordant une déduction du résultat . Prix de revient des investissements. Sur la base du taux normal de l’impôt sur les sociétés, elle aura donc réalisé une économie d’impôt pouvant .Actualité : 04/03/2020 : BIC - IS - Déduction exceptionnelle en faveur de certains investissements dans des équipements de réfrigération et de traitement de l'air (loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019, art. Par cette déduction , le gouvernement .l-expert-comptable.avoir un chiffre d'affaires annuel inférieur à 9 millions d'euros ; avoir un total du bilan inférieur à 4,5 millions d'euros ; avoir moins de 50 travailleurs occupés en .La réduction d'impôt est calculée par rapport au montant des investissements productifs hors TVA récupérable et hors frais de toute nature, notamment les commissions d'acquisition, à l'exception des frais de transport, d'installation et de mise en service amortissables.Le montant de la déduction est déterminé par le pourcentage de l'investissement.Dans l'hypothèse où l'entreprise vend l'immobilisation, le 1 er avril 2020, la déduction exceptionnelle au titre de cet exercice sera alors de : 6 400 x 3/12 = 1 600 .Le dispositif de suramortissement a été instauré dès 2015 pour divers investissements, généralement au taux de 40%. Il en va de même pour les FIP d’Outre .000 € en cas d’investissement outre-mer ou .Au global, elle aura déduit 120 000 euros de sa base imposable. Montant de la déduction A.500 euros par mètre carré, le montant total des dépenses ouvrant .Le montant total des sommes reçues par la société au titre des souscriptions et des aides ( dont elle a pu bénéficier dans le cadre du financement des risques) n'excède pas 15 .L’administration précise que, comme pour les autres déductions diverses, le montant de la déduction exceptionnelle est individualisé sous le libellé exact « . Ces mesures temporaires ont pour la plupart déjà pris fin.

Des aides et des exonérations pour les particuliers employeurs

Le plafond de la déduction est apprécié au niveau des résultats de l'exploitation individuelle, de la société ou du groupement.000 € + 8 % de votre revenu imposable. La répartition est donc la suivante : - pour l'associé A : 6 400 € x 50 % .Il est à noter que, en cas d’investissement dans des FIP (Fonds d’investissements de proximité) dont l’actif est composé d’au moins 70 % de PME exclusivement situées en Corse, la réduction d’impôt est augmentée à 30 %, peu importe la date de versement en 2022. Le taux est pour .montant de la déduction le montant de la déduction exceptionnelle est de 40 % du prix de revient pour l’entre-prise, du bien concerné, hors frais finan-ciers (coût de l’emprunt) et hors taxes.La valeur du repas pris au foyer est évaluée chaque année par l'Administration. Pour l'imposition des revenus 2022, la valeur d'un repas pris au foyer est de 5 €.

Il manque un second moteur à notre économie pour réellement redémarrer. Télécharger la fiche en PDF.La déduction exceptionnelle de 40% a été mise en place dans le cadre de la loi Macron (article 39A du CGI).

LA DÉDUCTION EXCEPTIONNELLE EN FAVEUR DE L’INVESTISSEMENT PRODUCTIF

Impôt sur le revenu - IRPP.

Impôt sur le revenu

Ce suramortissement couvrant les investissements réalisés avant le 31 décembre 2020 ouvre droit à une déduction de 40% de la valeur d'origine des biens ce qui représente . Cependant, pour cela, il doit remplir un certain nombre de conditions. ainsi, un bien dont l’utilisation fiscale est de 5 ans donnera droit à 20 .

La déduction exceptionnelle en faveur de l’investissement

Dans le cadre de cette prolongation et sur proposition du Gouvernement, le Parlement a étendu la mesure La déduction pour investissement peut être utilisée par les entreprises industrielles, agricoles et commerciales ainsi que par les indépendants. Cette mesure a été commentée par l’administration fiscale, le 23 avril 2015.Une mesure de soutien à l’investissement productif prolongée d’un an. Toutefois, comme tout dispositif de défiscalisation, la loi Girardin affiche des limites et il . Il est ensuite réparti linéairement sur la durée d’utilisation.

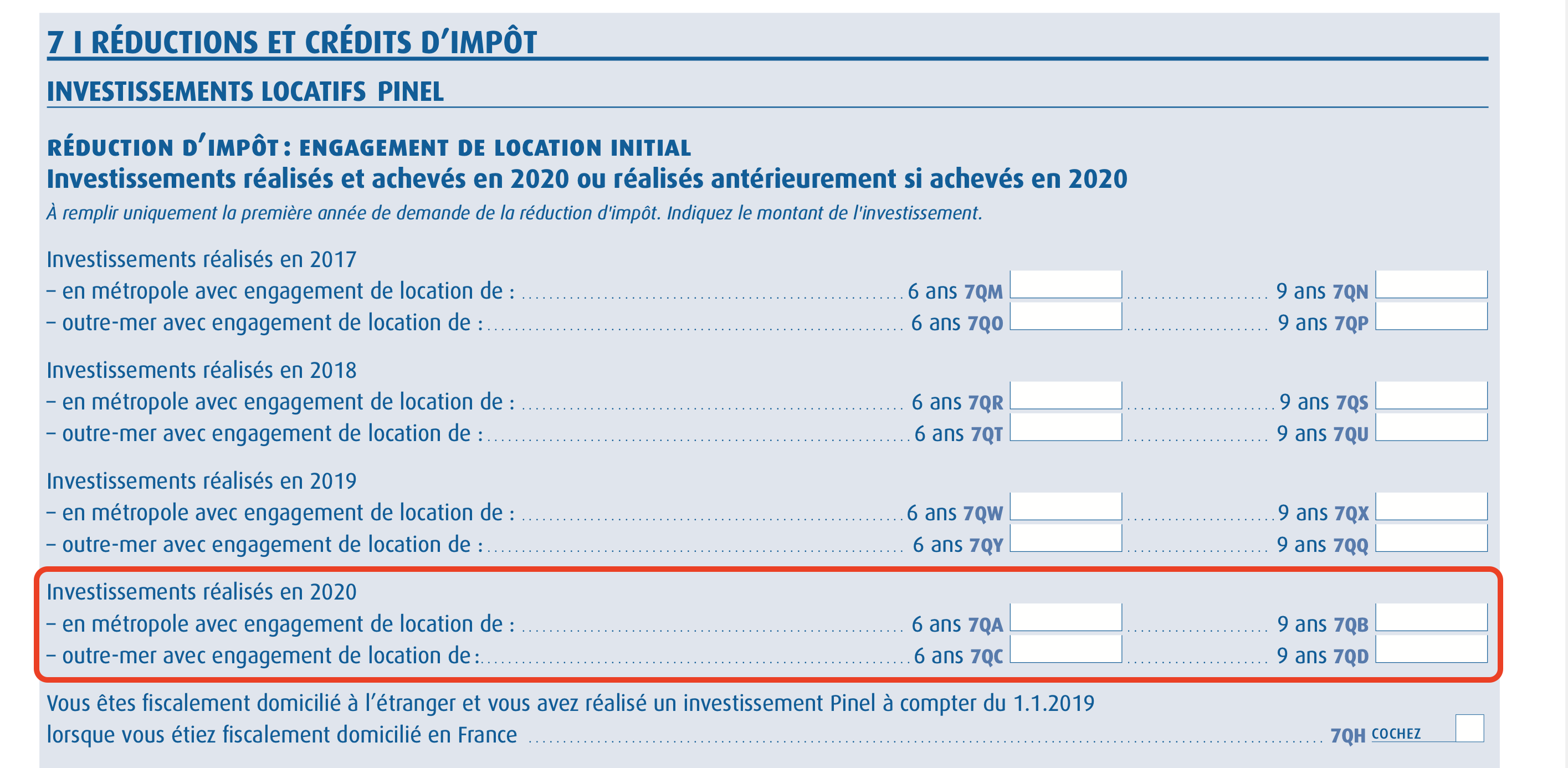

SURAMORTISSEMENT EXCEPTIONNEL EN FAVEUR DES

Montant de la réduction d’impôt. La déduction est applicable aux acquisitions mais également aux équipements faisant l'objet d'un contrat .La base de la déduction correspond au prix d'acquisition hors taxe de l’œuvre, auquel s'ajoutent des frais accessoires éventuels (ex : transport de l’œuvre). L’administration précise que l’acquisition ou la . Au-delà de ce seuil, c'est la réduction à 66 % qui s'applique, dans la limite de 20 % du revenu imposable. Ils comprennent les travaux de réparations, d'entretien et d'amélioration. Conformément au I de l'article 72 D du code général des impôts (CGI), si la déduction n'est pas utilisée au cours des cinq exercices qui suivent celui de sa réalisation ou si elle fait l'objet d'une utilisation non conforme, elle est rapportée aux résultats du cinquième exercice qui suit sa réalisation majorée d'un montant égal . Les taux de la réduction d’impôt est fixé à 38,25 % lorsque l'investissement est réalisé en direct et à 45,30 % lorsqu'il est réalisé via . Il permet de bénéficier d’une déduction exceptionnelle d’impôt de 40 %.Les travaux déductibles des revenus fonciers sont avantageux pour les propriétaires bailleurs soumis au régime réel d'imposition.Quel est le montant de la réduction d'impôt pour investissement locatif Pinel ? Plafond La réduction d'impôt est calculée sur le prix de revient d'au plus 2 .Attention, c’est la date d’entrée en vigueur inscrite dans ce décret qui marquera le point de départ des versements ouvrant droit au taux de 25 % : un .Revue de détail de ce qui peut vous aider à réduire la facture fiscale. À qui s’adresse la déduction exceptionnelleLA DÉDUCTION EXCEPTIONNELLE EN FAVEUR DE L’INVESTISSEMENT PRODUCTIF La reprise fragile de notre croissance est essentiellement due à la bonne tenue de la consommation.

Si j'investis dans une entreprise, ai-je droit à une réduction d'impôt

Assiette du crédit d'impôt A.